【重磅-附创新层名单】分出一片蓝海新天地,创新层终于落地!发布时间:2016-06-01 16:05:12

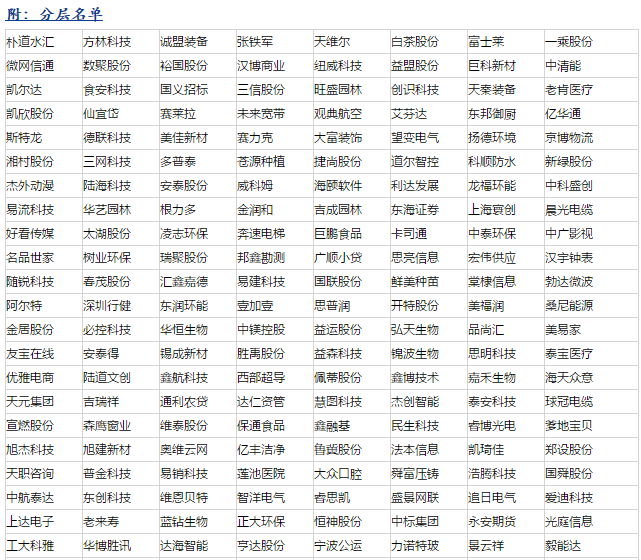

2016年5月27日,市场期盼已久的创新层政策终于落地,安信新三板诸海滨团队将第一时间为您分享我们的解读!

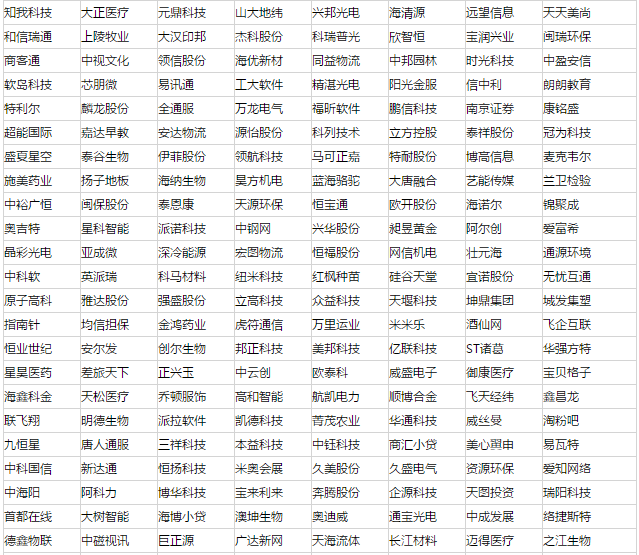

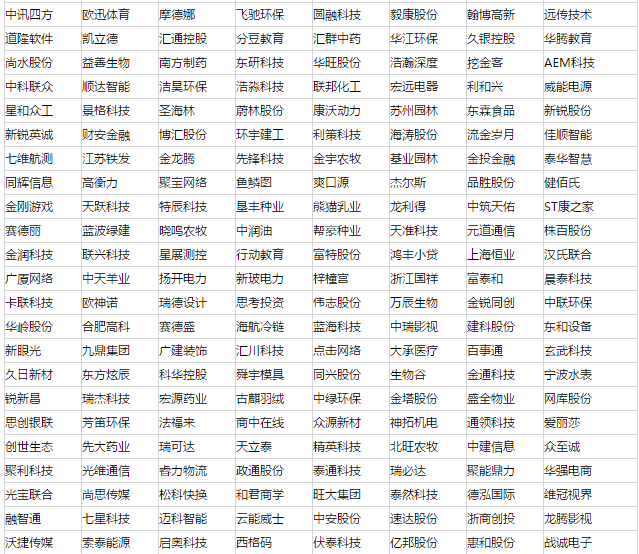

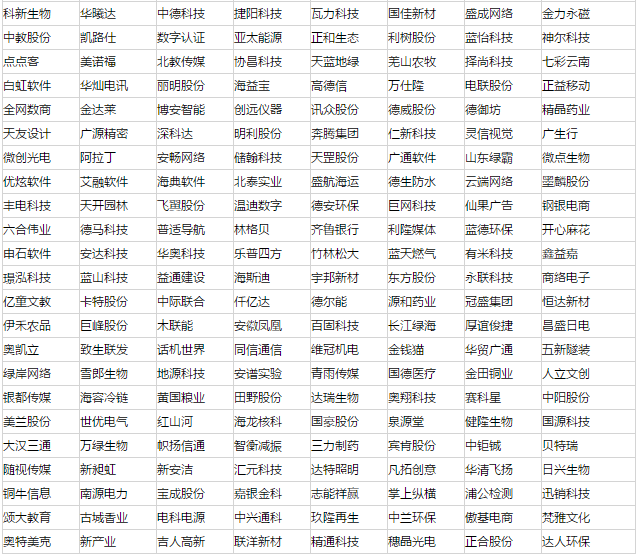

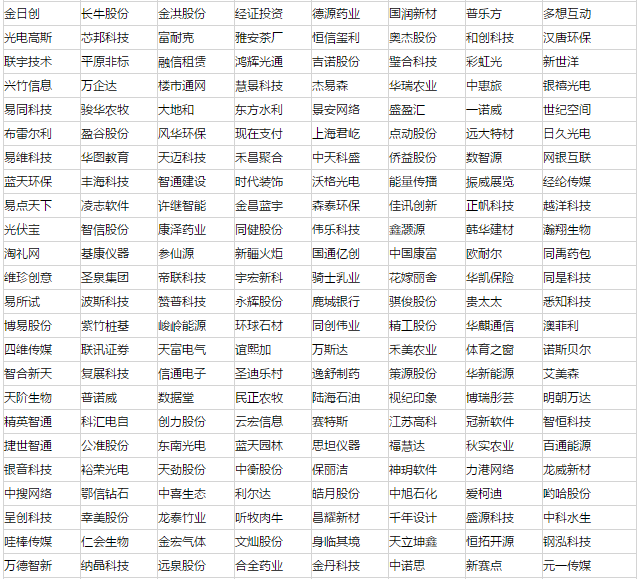

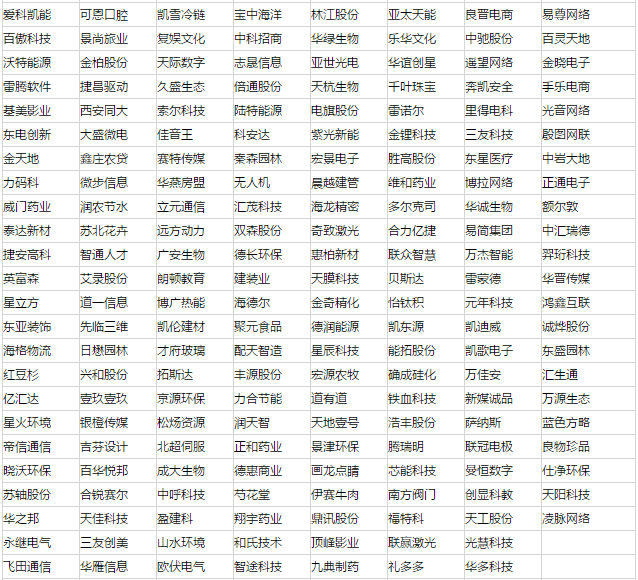

话不多说,先来看分层结果:

图表来源:安信证券研究中心,wind

图表来源:安信证券研究中心,wind

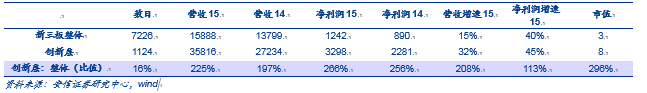

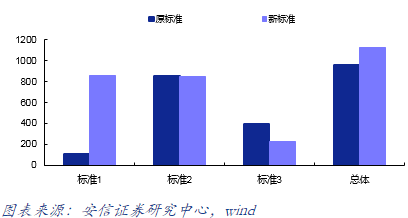

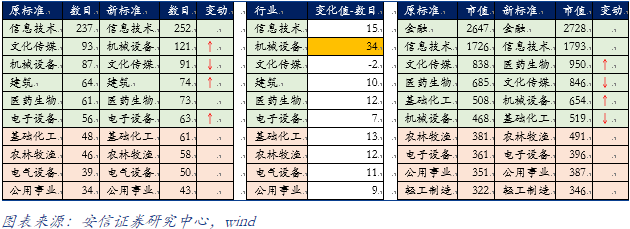

根据股转中心发布的分层结果,共有1124家公司入选创新层,占比为16%,总数略多于原标准所筛选出来的公司家数。其中满足标准1为856家,占比12%;满足标准2为848家,占比12%;满足标准3为221家,占比3%。

创新层整体情况如何?

图表来源:安信证券研究中心,wind

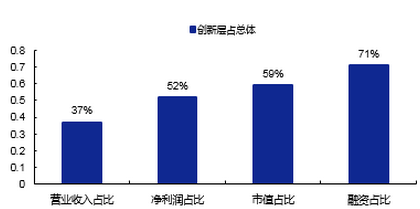

创新层占新三板总体指标如下:营业收入占比为37%,净利润占比达53%,市值占比为59%,融资占比为71%。创新层家数占比为16%,净利润、市值、融资占比均超过50%,这充分体现了创新层的优质属性。这也与纳斯达克市场的分层情况相似,而纳斯达克的全球精选层的市值占总体超过90%,成交金额也超过80%。

针对创新层的分层结果,我们进行了深入的分析,来挖掘分层背后的逻辑并大胆推测创新层推出之后的市场发展走势,我们的观点如下:

■透过创新层的财务指标数据,我们能得出哪些结论?:新的标准主要进行了三处修改,标准一放宽,收纳更多具有利润体量的公司进入;标准三趋严,通过增加合格投资者数量遏制为了上三板而进行市值情况,同时附加条件中融资加设1000万的标准,对上市公司融资能力提出更多要求。通过对创新层的新旧标准下的财务指标进行对比分析,可以得出以下的结论:

对标三板整体,盈利体量是筛选关键

总体入选数目上升,或为继续分层伏笔

衡各筛选标准,各标准和总体筛选结果财务指标相靠近

公平公正,防范操纵,遏制为了上创新层而定制公司财务和市场表现情况

严卡融资能力,明确创新层定位

从行业分布来看,新旧标准下,按数目和市值排序的前六位、前十位公司均没有太大的变动,但是内部排序出现了调整。从数目来看,机械设备入选公司增加最多,为34个,文化传媒是前十位中唯一一个入选家数减少的行业。新旧标准对比下,行业分布的变动分析结果表明,具有体量保证的传统制造业入选增多。

■参考海外市场,创新层分层之后效果预期如何?:

从纳斯达克和台湾柜买市场的发展经验来看,台湾柜买中心、纳斯达克分层之后各层次定位更清晰,台湾上柜、纳斯达克全球精选市场流动性、成交活跃度都很高。从当前新三板所处阶段来看,与台湾兴柜市场比较相似,若分层后继续进行交易制度的创新,则慢慢向上柜市场靠近。与纳斯达克分层时期市场情况相比,新三板当前的流动性相对不足,这需要更长时间的积累以及配套制度落实等政策的支持。

■分层之后市场还有哪些看点?:

分层落地之后,配套设施的落实情况以及交易制度的创新则成为最大的期待点。同样借鉴海外较为成熟的资本市场的经验,我们认为混合做市商制度以及混合交易制度是未来的重要看点。

证监会新闻发言人张晓军27日在例行新闻发布会上表示,对新三板做市问题进行了研究,认为允许私募基金管理机构参与新三板做市业务具有积极意义。因此,证监会允许私募基金管理机构参与新三板做市业务试点,按照“稳起步”的原则,择优选择私募机构开展试点。我们认为混合做市商制度将成为分层之后的首要看点。

混合做市商制度的推出主要是改善市场环境,提高做市商对定价和提高流动性的服务能力,而交易制度的创新则可能让市场流动性得到更根本性的改善。根据此前股转中心的表态,竞价制度等交易制度的完善如果尽早能落实,这将无疑为新三板带来最大的发展生机。

提升新三板整体包容性,盘活市场活跃度看点多多。今日证监会表示,对金融类机构以及类金融机构在新三板挂牌融资做出原则性安排,国家相关机构批准设立并颁发许可证的金融机构以及符合条件私募基金机构可以在新三板挂牌并融资,全国股转系统应建立挂牌条件,并实施差异化挂牌条件。对金融机构登陆新三板的监管放开,我们认为向市场传达了政策面对于提升新三板包容度、提升市场活跃度的决心。

我们的具体逻辑如下:

一、透过创新层的财务指标数据,我们能得出哪些结论?:

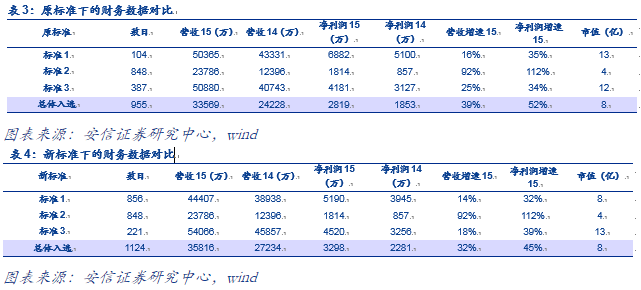

根据新旧标准下分布对进入创新层的公司进行财务数据的统计分析,结果如下表所示。(注:由于金融行业股票数目大致占总体新三板公司的5%,但是净利润占比达到20%,为了避免金融股对整体财务数据的扰动,财务数据剔除金融股票。)

1.对标三板整体,盈利体量是筛选关键从创新层和新三板总体的盈利情况对比来看,创新层在营业收入和净利润体量上的表现十分突出,2015年分别是总体的2.25倍和2.66倍。增速和市值也更加优异。

2.总体入选数目上升,继续分层伏笔

此次分层标准与原定标准相比,有松又有紧,而松紧背后则可能暗含监管层对于创新层定位的深层次的考虑,究竟哪些公司将进入创新层大名单也将影响创新层未来的发展方向。

标准一删除了最近3个月日均股东人数不少于200人的条件;此项改动是政策趋松的一块,去掉此条标准之后,标准一剩下最近两年盈利不少于2000万的指标以及平均净资产收益率不少于10%的指标;符合标准一的公司数有所增加,我们推测这背后可能体现监管层对于一些有利润体量保证,但交易尚不活跃、成长性不足(达不到标准二、三)的公司放松。同时,也由于标准一的条件放松,整体入选创新层的家数上升,创新层的容纳力增强,我们猜测这可能为后续在此基础上继续分层埋下伏笔。

3.平衡各筛选标准,各标准和总体筛选结果财务指标相靠近

原来三个标准下的财务指标对比如上表所示,可以看出,标准1的整体表现十分突出,2015年净利润是总体入选情况的2.5倍左右。而从新的标准来看,各个标准下的财务表现与总体入选情况相差不大,比较平均。新标准更能平衡各筛选标准,各标准和总体筛选结果财务指标相靠近

4.公平公正,防范操纵标准三中,最近3个月日均市值不少于6亿元改为了最近有成交的60个做市转让日的平均市值不少于6亿元,并加入了合格投资者不少于50人的限定条件。此前一些进入创新层条件稍有欠缺的新三板公司为了能够冲刺进入创新层,常常选择标准三作为其进阶的跳板。前两条标准都是对盈利能力、成长性等与公司资质挂钩的“硬件条件”,但是原标准三中的市值和做市商数目都是可以调节的“软实力”。此次对市值的计算条件的更为严格规范,以及新增了对合格投资者的限定条件,能够减少“为了上创新层而定制”的公司的数目,打压为了上创新层而拉升市值等投机行为,让真正符合创新层实质内涵的公司进入。

5.严卡融资能力,明确创新层定位

新的标准中附加条件为最近12个月(每年4月份最后一个转让日为截止日)完成过股票发行融资(包括申请挂牌同时发行股票),且累计融资额不低于1000万元;或者最近60个可转让日实际成交天数占比不低于50%。新增了融资金额不得低于1000万的标准,这一标准的增加体现了对融资能力的要求。市场上普遍认为,创新层设立之后,资金向创新层流动的可能性增加,而创新层之上可能会构建竞价层,创新层、竞价层预期将对流动性有较大的改善。有些公司没有达到融资标准,为了上创新层而“硬凑”几百万融资额,并不能真实体现企业的融资能力,加强对对金额的限制将确保进入分层的公司具备真实良好的融资能力。在前期具备较强融资能力的公司往往是得到市场认可、具备市场影响力的公司,对融资能力的要求与分层之后的交易活跃性一脉相承,因而对融资要求趋严与创新层整体定位相符。

6.从行业变动看分层逻辑

从行业分布来看,新旧标准下,按数目和市值排序的前六位、前十位公司均没有太大的变动,但是内部排序出现了调整。从数目来看,机械设备入选公司增加最多,为34个,文化传媒是前十位中唯一一个入选家数减少的行业。从市值来看,和医药生物、机械设备的排序上升,文化传媒和基础化工的排序下降。新旧标准对比下,行业分布的变动分析结果表明,具有体量保证的传统制造业入选增多。

二 、参考海外市场,创新层分层之后效果预期如何?

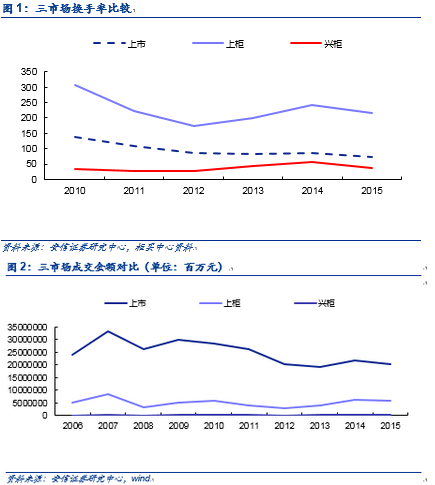

1.台湾柜买市场经验

台湾资本市场主体分为台交所(上市)、柜买中心(上柜、兴柜)几个市场,从台湾柜买中心的数据来看,作为台湾柜买市场中的“创新层”,上柜市场的成交十分活跃,换手率位居三个市场前列。

2.纳斯达克市场经验

纳斯达克市场当前分为全球精选市场(NQGS)、全球市场(NQGM)、资本市场(RCMP)几个板块。

全球精选市场的总成交量占整体成交量的80%以上。

3.新三板对标

从当前新三板所处阶段来看,与台湾兴柜市场比较相似,若分层后继续进行交易制度的创新,则慢慢向上柜市场靠近。与纳斯达克分层时期市场情况相比,新三板当前的流动性相对不足,这需要更长时间的积累以及配套制度落实等政策的支持。

三、分层后有哪些后续看点?

分层落地之后,配套设施的落实情况以及交易制度的创新则成为最大的期待点。同样借鉴海外较为成熟的资本市场的经验,我们预计混合做市商制度以及混合交易制度是未来的重要看点。

1.混合做市商制度将推进

1)增加做市商绝对数量:当前新三板取得做市资格的券商仅80余家。平均每只做市股票的做市商数量不到4家,而美国纳斯达克市场平均每只挂牌股票有20家做市商,微软、苹果等明星公司股票的做市商数量甚至超过60家。2)引导做市商定价职能和流动性:当前做

市商制度对于做市商有强制报价义务(75%的交易时间内,做市商必须双向提供价差5%以内的有效报价)这会使得新三板的定价功能被削弱。从一般资本市场对做市商的定位来看,做市商担负着提升流动性和市场定价的双重责任,而目前做市商数目较少,同时券商垄断的情况下,两个方面的效果都被大大削弱,推行混合做市商制度对于改善市场整体环境,规范做市以及促进市场健康发展都具有作用。

综合来看,我们认为证监会允许私募机构加入做市商是对现有做市制度的补充。

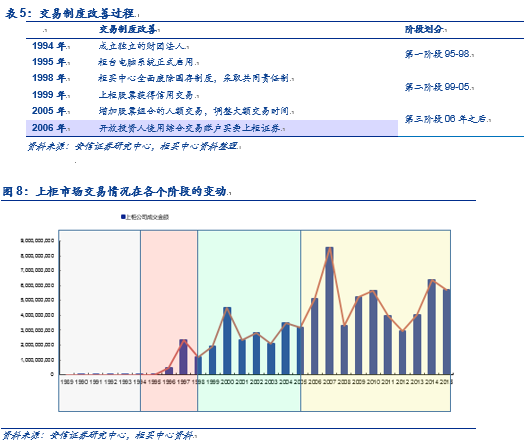

2.混合交易制度有待推出

如果说混合做市商制度的推出主要是改善市场环境,那么交易制度的创新则可能让市场流动性得到更根本性的改善。

我们根据交易制度的改革将台湾柜买市场的发展分为三个阶段。台湾上柜市场历经了几次交易制度的改革,历次交易制度的改善对市场的活跃程度和流动性的提高都要较大的作用。尤其是刚刚进入某一阶段初期,从成交量来看有较大程度的提高。

交易制度的变迁对市场的整体刺激非常大,当下分层已经落地,一批公司脱颖而出,优质公司预期将获得更多市场关注和资金流入,但是对于市场整体而言,与简单分层相比,交易制度的改善可能更为重要。根据此前股转中心的表态,竞价制度等交易制度的完善也有望不久的未来落实,这将无疑为新三板带来最大的发展生机。

3)提升新三板整体包容性,实行差异化监管

今日证监会表示,对金融类机构以及类金融机构在新三板挂牌融资做出原则性安排,国家相关机构批准设立并颁发许可证的金融机构以及符合条件私募基金机构可以在新三板挂牌并融资,全国股转系统应建立挂牌条件,并实施差异化挂牌条件。我们认为,对金融机构登陆新三板的监管放开,这向市场传达了政策面在提升新三板包容度、提升市场活跃度的方面的决心。同时,从采取多元化管理方法、实施差异化监管来看,市场整体监管能力逐渐提高、监管手段逐渐丰富,市场正朝着不断成熟的方向迈进。

声明

原文来自“xiaoyudemeng812”

我们倡导原创,保护原创,绝不侵权。我们十分喜爱作者的文章,如果作者有任何疑问可与我们联系。