被邀请的IPO,被重提的新三板发布时间:2018-03-28 09:35:51

被邀请的IPO,被重提的新三板

中国存托凭证CDR的推行,箭在弦上,

独角兽回A,近在咫尺,

IPO财务标准进一步提高,传闻成真……

近期,这些新名词、新动作,成为了中国资本市场的关注焦点。一大波海外独角兽公司正加快步伐,可能很快就将在A股与大家见面,而一大批辛苦排队许久的中小企业,则将又一次被打道回府,思考自己的未来资本之路。

因此,有人戏称,“眼下的IPO制度不是注册制也不是审核制,而是邀请制”。

邀请制的时代,百亿估值或成为一家上市公司最起码的要求,壳价值会进一步萎缩,大量中小企业的独立上市之路,已经99%被堵死。在这样的政策环境下,我们有必要重提,新三板,这个已经快被资本市场遗忘的名字。

如果以上假设全部在今年兑现,那么新三板将很可能再次被中小企业重视,继续发挥“建设多层次资本市场”中的重要作用,成为解决中小企业融资的重要抓手。

对于新三板而言,这很可能是“二次创业”的绝佳机遇!

一、未来顶层设计猜想

按照现在IPO主板8000万、创业板5000万的准入门槛,以及自大发审委上任以来只有六成的过会概率,可想而知,未来的沪深交易所上市之路将会无比艰难。

做一个大胆的猜想:退市制度落地,IPO严审,以后沪深交易所上市公司家数维持在3000-4000家,新增服务对象将只包括三类:独角兽、大国企和民营企业中的行业龙头。当然,非上述三类,但已上市的公司,只要乖乖呆着,不捣乱、不违规,还是能享受一个“壳”价值。

不符合这三类的普通民营企业,要么乖乖待在三板,要么乖乖在家赚钱,能融资就融资,能被并购就被并购,发展到位了,成了独角兽或行业龙头,再考虑“转板”。

如果只能实现这样的设计,对于新三板而言,也是个不错的考虑,起码有了清晰的定位,投资者和企业也有了盼头。

不过,这种猜想,只是三胖哥的YY而已,一年后见,如有雷同,纯属巧合。

二、金融服务实体,还得靠三板

那么问题来了,剩下的数以万计的正处在发展之中的中小企业,该何去何从?“金融要服务实体经济”这一命题又该如何落地?

这就有了新三板存在的必要性。

对于中小企业而言,要达到“净利润三年累计1亿,最近一年不低于5000万”的IPO标准,需要努力多年。以2016年年报数据为例,11000多家新三板公司中,能够达到“扣非后净利润不低于5000万”这一标准的,只有325家公司,不足3%。那么,如何借助资本市场发展壮大呢?

目前来看,这只有三个路径,私募股权市场、海外上市和新三板。

私募股权市场,也就是我们所说的“一级市场”,固然有些优质企业不缺投资人,融资并不是什么难题,但一级市场也有天然缺陷,信息不对称、投资者尽调成本高、高额的FA费用、周期长……所以,一级市场只适用于非常非常优质的公司,要么独角兽,要么行业龙头。对于大部分中小企业而言,还是难。

海外上市同理。最近,很多三板公司听闻海外上市的路径后,认为自己的公司没人关注,是因为三板不行,所以,热衷于参加各种港股、美股上市培训班,认为自己只要逃离三板,就能“价值回归”。殊不知,这些期望通过海外上市一飞冲天的公司,却不知道港股、美股中极其严重的两极分化,流动性和高估值只存在于每天媒体报道出来的那几支股票,僵尸股遍地都是。

给大家看个例子,在香港上市的内资券商股恒投证券(01476.HK),每天的交易额寥寥无几,少则几万元,多则十几二十万元,一年下来的换手率才只有3%。而规模比之小很多的新三板联讯证券,去年一年换手率却高达129%。

请问,这究竟是交易所的问题?还是企业自身的问题?所以,可以给个定论:“如果在新三板都没人关注的公司,去了港股或者美股,大概率只会比在新三板更僵尸,更没有流动性,更被投资者抛弃。”

关于海外上市,我们还没提高昂的中介费用、搭VIE的成本、复杂的交易制度、更加严格的监管环境……

所以,在现阶段,中小企业的最佳归宿,还是新三板。

三、不该被遗忘的新三板

作为一名从业人员,三胖哥完整见证了新三板从2015年的繁荣兴旺,到今天的门庭冷落,短短三年,这样的变化让人唏嘘不已。

2017年至今,新三板公司纷纷申请摘牌,好不容易积累起来的“宇宙第一交易所”,却流失了一批最优质的公司。新三板摘牌,源于对新三板流动性及政策预期的落差。但三年之间,新三板对于中国资本市场的贡献,却不应该被大家遗忘。

在金融服务实体经济方面,新三板发挥了重要作用。连续三年股权融资金额超过1000亿(15年1066亿、16年1290亿、17年1206亿),就是很好的佐证。这还不算因为挂牌新三板,企业额外获得的银行贷款、股权质押融资等。

对于中小企业而言,融资是一个永久的命题,在发挥提升中小企业融资能力方面,新三板发挥了突出的作用。以往,中小企业信用能力不足、经营不规范、财务不规范,金融机构在提供融资服务时信息不对称,面临很高风险,而新三板很好地解决了中小企业经营规范性和信息不对称的问题。

此外,作为一个公开市场,新三板为投资者和企业之间搭建了一座信息的“桥梁”,有效降低了市场参与者的信息搜寻成本。

年初登陆创业板的科顺防水,就是一个很好地享受了新三板红利的民营企业。

2015年10月,科顺防水挂牌新三板,在挂牌前的两年,科顺防水的净利润分别为3953.26万元和7855.98万元,虽然业绩不算差,但比起行业龙头东方雨虹,还是有不小差距。

在挂牌新三板后,科顺防水半年之内迅速完成了三轮融资,累计融资金额超过4.4亿。有了融资做保证,科顺防水敢于大笔扩大产能,加大市场推广,进而做大业绩,2015年实现净利润1.65亿,2016年2.64亿。

可以说,正是有了在新三板的融资,才有了科顺防水两年业绩翻三倍的“奇迹”。

在经过了严格的IPO审核后,今年1月,科顺防水登陆创业板,如今市值达到95亿元,2017年营业收入超过20亿,三年间翻了一倍。原始股东们实现了财务自由,高管和员工们坐享股权激励红利,投资者们也实现了投资退出。

企业利用新三板的平台实现融资、发展状大,类似的例子不胜枚举。少一些牢骚,多一些努力,踏踏实实利用新三板市场融资、股权激励、分红免税、银行贷款等便利优势,做大做强自己,争取尽早达到IPO条件。

四、重拾新三板,任重道远

新三板这两年发展不达预期的原因众多,去年IPO财务门槛大幅降低,许多2000多万净利润的企业转战IPO,导致大量企业流失是很重要的因素。

现在,IPO财务门槛重新提高,对于新三板是一个很好的刮骨疗伤、“二次创业”的机会,而要重拾新三板在多层次资本市场中的重要地位,也任重而道远。

对于新三板,三胖哥认为当前的首要任务,是挽留住优质企业。

一家交易所成功与否,取决的正是这里是否有伟大的公司。本来已经积累了1万多家挂牌公司,完成了量变,可随着一大批优质公司摘牌、转板、被并购,这样的量变却越难越变成质变。但若想留住优质公司,需要股转公司去思考的问题着实很多,且不说各种政策何时推出,光是财务报表审计差异如何调整、公众公司监管成本加大、潜在三类股东这些细节问题,就够头疼一阵了。

留住优质公司,就要解决好交易和融资这两个交易所的本质职能。

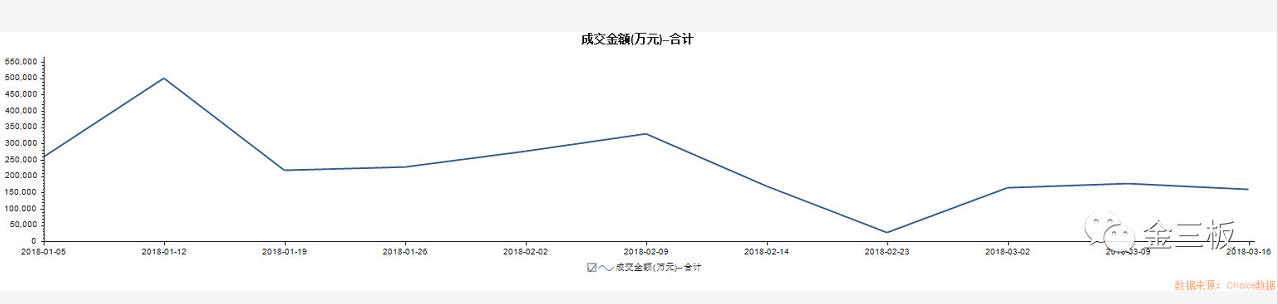

交易方面,虽然年初股转公司对新三板交易制度进行了重大改革,推出集合竞价和大宗交易,但从目前两个月的实行来看,只能说“基本平稳”,并没有看到市场流动性的有效改善。

如今,大量基金、资管产品面临到期,做市商纷纷退出缩减规模,流动性对于估值的伤害被无限放大,我们经常看到某支做市股票被几万元资金打掉了百分之二三十的市值。

融资方面,优先股、双创债、股权质押这些融资品种相继推出,股转公司功不可没。但如果把新三板当成未来中小企业融资的主战场,这些还远远不够。探索创新层企业公开发行、公募基金入市、适当降低投资者门槛,才能让更多的资金不断涌入新三板,配合流动性的改善,实现有序循环。

可以预见的是,交易和融资的两方面改革,未来都会围绕“分层”这个主线。

创新层这个概念,马上就要满两年了,可大量创新层企业却看不到任何的福利。首先,不能急,凡是创新都要经历一个纠错过程,如果企业基数不够大、企业频繁进出,肯定无法实现创新层内部的再分层;其次,创新层的入围标准确实有待商榷,现有的近千家公司都确实是新三板最优秀的10%吗?

再多说一点,新三板要二次创业,对券商而言,既是机遇也是挑战。

如果未来的IPO真的以独角兽和大国企为主,那只能是变成大投行们的盛宴,和中小企业一样,中小券商的投行生存空间将被挤压。

所以,发挥投行本质,为新三板企业提供综合金融服务,就成了中小投行的重要业务领地。如果还是按照以往的套路,把新三板当“通道业务”来做,就又将陷入死循环。在新三板,具备定价能力、承销能力以及用资金赚钱能力的券商一定能率先走出一条特色发展之路。

这几年,几乎每家券商都在谈“新三板全产业链”,但真正做到位的,却几乎没有,这可能和我们的传统投行思维有关,也可能与新三板的大环境有关,不过,我们还相信,中国的“华尔街”式投行,一定会诞生在新三板!

声明

原文来自“金融三胖哥 金三板”

我们倡导原创,保护原创,绝不侵权。我们十分喜爱作者的文章,如果作者有任何疑问可与我们联系。