华龙证券在新三板的937天发布时间:2018-11-13 11:16:59

8月15日,华龙证券正式告别新三板,成为继南京证券和湘财证券后,今年第三年从新三板摘牌的券商。

曾经为新三板市场贡献大量融资额、市值、交易额的类金融企业,如今纷纷逃离。华龙证券是其中一个,也绝不会是最后一个。对于金融企业而言,如果不能实现融资,新三板的挂牌价值还有何而言?

从2016年1月21日挂牌新三板,到昨日正式“分手”,华龙证券经历了在新三板上的937天。对于这家已成立17年的老牌券商而言,在新三板的这段短暂记忆,或许还算美好。

国改、融资、业绩暴增、资本金扩充、筹备IPO……经过在新三板两年半时间的努力,华龙证券离一流券商也越来越近。

回顾华龙证券的新三板征程,正是一段中小券商的逆势往事。

一、出身西北,偏居三板

总部位于甘肃兰州的华龙证券,像一个孤胆英雄,出身西北,辐射全国,虽然挂牌新三板前业务规模居于中小券商位置,但又是甘肃省国资委控股的唯一一家券商,根正苗红。

今年5月18日迎来了自己十七岁生日,十七年以来,华龙证券几经磨砺,稳扎稳打,将甘肃证券市场多数份额收入囊中,同期延伸至新疆、陕西、宁夏、青海等省份,逐步成为西北区域的强势券商。

为解决净资本不足问题,发力创新型业务领域,华龙证券选择在新三板挂牌。在其挂牌之前,新三板已有五家挂牌券商,并且联讯证券在挂牌后一系列资本运作,逆袭之路堪称中小券商学习楷模。

而反观A股,2014和2015两年,仅有国信、东方、国泰君安三家龙头券商和东兴证券一家中型券商IPO成功。华龙证券想要在当时直接IPO上市,难度不小。

2015年,挂牌新三板的前一年,华龙证券取得了历史上最好经营业绩:行业监管评级首次被评为A级,并获得了投资者保护十大优秀证券公司荣誉。2015年,实现营业收入25.11亿元,同比增长90.7%,实现利润总额13.39亿元,同比增长114%,业绩增长水平高于行业平均水平。

《公开转让说明书》中披露,华龙证券在当时拥有53家营业部,其中36家在甘肃地区,公司各项业务省内占比约45%,虽然保持了甘肃辖区的绝对优势地位,但公司同样希望借助于新三板的平台实现“扎根西北、拓展全国”的布局。

从下面这份主要经营指标不难看出,在挂牌新三板前,除净资本收益率这一项指标领先外,华龙证券在行业内只能算中等生。

对于华龙证券这样的区域优势券商而言,西北地区恰逢一带一路大背景的重要阵地,巨大的发展机会和潜力将会对投资、财富管理产生更多的需求,市场对券商的需求会渐渐扩容。选择在此时挂牌新三板,对深耕西北的华龙证券而言,是一个巨大的机会。

二、百亿定增,一鸣惊人

华龙证券留给新三板的最佳记忆,无疑是2016年底的那次百亿级定增。

2016年倒数第四个工作日,华龙证券宣布完成了这次增发,以2.61元/股的价格发行了38亿股,共募得资金96.22亿元。

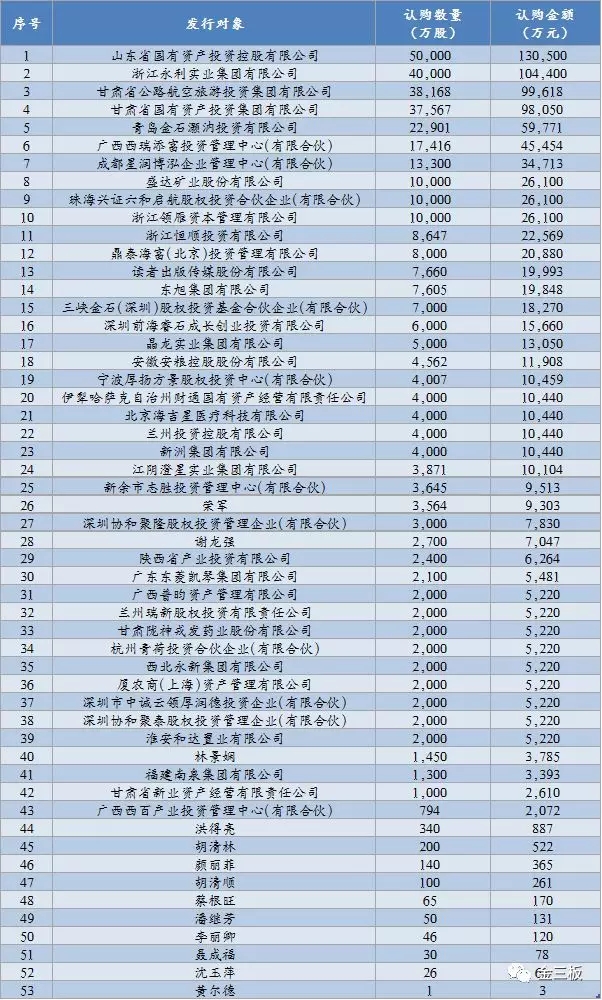

表:华龙证券定增融资认购明细

人注目的是,这份募资方案引来多方趋之若鹜。最终,华龙证券圈定了33名新增股东,加上公司在册股东20名参与认购,合计发行对象53人。

在当时,不少志在参与认购的金主都铩羽而归,比如上市公司陕国投A(000563.SZ),盛达矿业、读者传媒和陇神戎发三家上市公司则有幸入围。

李兆廷旗下,拥有东旭光电、东旭蓝天和嘉麟杰三家上市公司的东旭集团也得以入股,以1.98亿元获得华龙证券7604.56万股。东旭集团从光电显示起步,现正在打造以光电显示、新能源、地产、金控为一体的多产业大型集团,金融、证券、投融资服务等领域是其近年来出制造业板块以外的另一核心着力点。

此外,本次定增中,华龙证券还引进了山东国投、甘肃公航旅、甘肃国投、兰投控股、伊犁财通、陕西产投、西北永新和兰州瑞新等8名国有新股东。

发行前持有华龙证券38.77%股份的甘肃省国资委,在发行后通过持股比例降至16.18%,仍为华龙证券第一大股东。通过实际控制甘肃公航旅、甘肃国投、读者传媒、西北永新、陇神戎发等公司,仍间接持有华龙证券35.69%的股份,仍为华龙证券实际控制人。

根据规划,此次募集资金将用于增加公司资本金,补充公司营运资金,具体而言,约35亿元用于资产管理业务,经纪业务、自营业务和投行业务将分别投入约20亿元。此番定增完成后,华龙证券将改善“多年未补充资本金,导致公司净资本严重偏低”的窘境。

挂牌未满一年,就成功融资近百亿元,并一举成为2016年新三板最大单笔融资,不得不说华龙证券在当时搞出了让券商同仁刮目相看的大动作。

要知道,华龙证券上一次扩增注册资本,还是发生在2011年,但也仅由原先的15.53亿元增至21.53亿元,账面增加6亿元净资本。而这一次,足足提升了16倍。

三、弯道超车,强势逆袭

挂牌新三板前,龙证券驻扎西北地区,苦修内功,在行业内并不起眼。不曾想,借道新三板,竟实现弯道超车,名声大噪的同时,江湖地位也在显著提高。

在一轮百亿级别融资完成后,我们来看华龙证券截至目前的几项核心经营数据:

1)净资本:从2015年底的20.16亿元,行业第84名,上升至2017年底的106.53亿元,行业第38名,暴增三倍;

2)净资产:从2015年底的45.21亿元,行业第68名,上升至2017年底的146亿元,行业第32名,摇身一变中型券商;

3)营业收入:从2015年底的25.11亿元,行业第68名,上升至2017年底行业第52名,仍需加强;

4)估值:按照上一轮融资,华龙证券总体估值165亿元,甚至超过如今A股上的中原、国海、东北和太平洋。

单从数据来看,融资威力显著,自身条件实现质的飞跃。对比其他几家新三板挂牌券商,华龙证券也是跑的最快的那个。

以2018年中报为例,华龙证券实现营业收入4.66亿元,净利润9461万元,都领跑新三板挂牌券商。

从收入构成上来看,挂牌后华龙证券增长最快的业务是利息净收入。去年年报显示,公司全年利息净收入为5.61亿元,较上年增加4.01亿元,同比大幅增长250.88%。这主要得益于公司大力开展股票质押式回购等信用交易业务、债务规模减少导致财务成本降低以及通过同业间资金拆借等措施做好资金头寸管理。

毫无疑问,能够取得显著高于行业平均水平的净利润增长率,离不开此前的巨额融资。

四、未来之路,正在脚下

离开新三板后,带着百亿融资的华龙证券,接下来会走向何方?

1、发力金控平台

去年6月,甘肃金控集团通过协议转让方式收购甘肃省国资委持有的华龙证券全部股份,成为公司第一大股东。

甘肃金控集团成立于2016年4月,是啊甘肃省国资委 100%控股的国有独资公司,收购华龙证券的目的,正是为打造甘肃省国有金融资本投资、融资和管理中心,发挥好地方金融企业的龙头作用,确保国有金融资产的保值和增值。华龙证券作为甘肃金控集团最主要的角色,也是甘肃资本力量最强的金融机构,未来投资银行的产业链就拉开了。

而就目前来看,华龙证券自身也已经形成了一个“小金控”。比如,旗下的华商基金、华龙期货,参股的甘肃股权交易中心、另类投资子公司金城资本等。

2、业务创新

券商行业佣金率下滑甚至趋零既成事实,经纪业务转型及调整业务结构成为众多券商发力的方向,华龙证券也不例外。

就目前来看,华龙证券经纪业务互联网化进程还是很快的,与腾讯等互联网合作抢占互联网流量入口,并利用微信等平台推送产品和服务,互联网业态模式仍在逐步完善,弥补了华龙证券布局全国版图的短板。

除经纪业务创新外,华龙证券也在加强对中小企业投资的力度。公司2017年新增对杭州华贵股权投资1.9亿元,投资甘肃国通大宗商品供应链管理股份有限公司4500万元,投资兰州科技产业发展投资资金(有限合伙)1600 万元,投资甘肃新材料产业创业投资基金有限公司 1500 万元,投资甘肃省中小企业发展基金(有限合伙)500 万元,投资兰州科技创新创业风险投资基金(有限合伙)400 万元等。

全资子公司金城资本旗下甘肃生物医药基金、养老产业基金等先后对40多家中小企业进行股权投资,投资额合计超过10亿元,另外,还发起设立甘肃中小企业发展基金等,规模合计超过35亿元。

3、筹备A股上市

2017年11月23日,华龙证券于向甘肃证监局报送IPO辅导备案材料并获受理,辅导券商为中信证券,辅导期从2017年11月24日开始。两个月后,发布公告称,根据首次公开发行股票并上市的需要,拟申请在股转系统终止摘牌。

虽然在新三板获得了巨额融资,但华龙证券仍坚持选择IPO。A股市场影响力大、流动性更好,可以获得持续融资的优势是关键。而一旦成功上市,华龙证券的估值也将水涨船高。

6月13日,首家“转板”券商南京证券,在上交所挂牌上市,目前股价8.4元/股,市值231亿元,比起其在新三板停牌时市值增长了21%,股东的投资收益也较为乐观。

作为昔日的新三板定增王,华龙证券的IPO会顺利吗?

声明

原文来自“金融三胖哥”

我们倡导原创,保护原创,绝不侵权。我们十分喜爱作者的文章,如果作者有任何疑问可与我们联系。